Mô hình đầu tư Ponzi và những vụ vỡ nợ điển hình

I. Định nghĩa mô hình Ponzi

Mô hình Ponzi là trò vay tiền của người này để trả nợ người khác. Kẻ đi vay đưa ra cam kết trả lợi tức cao cho người cho vay và quảng cáo với họ về những tấm gương đã từng nhận được lợi tức cao trước đây để hấp dẫn người cho vay. Người cho vay bị hấp dẫn bởi lợi tức cao lại thậm chí giới thiệunhững người cho vay mới hơn (vai trò quảng cáo). Bằng hình thức này, kẻ đi vay càng ngày càng vay được những khoản tiền lớn hơn từ nhiều người cho vay mới hơn (để duy trì và đánh bóng hình ảnh kinh doanh thành công).

Người chủ của các mô hình Ponzi thường lôi kéo các nhà đầu tư mới bằng cách cung cấp lợi nhuận cao hơn so với các khoản đầu tư khác, với lợi nhuận ngắn hạn hoặc là cao bất thường hoặc kéo dài một cách bất thường.

Mô hình Ponzi đôi khi bắt đầu như một doanh nghiệp kinh doanh hợp pháp, cho đến khi doanh nghiệp không đạt được lợi nhuận kỳ vọng. Doanh nghiệp trở thành một mô hình Ponzi nếu nó sau đó tiếp tục các hành vi gian lận. Dù tình hình ban đầu như thế nào, việc phải trả lợi nhuận cao đòi hỏi một dòng chảy tiền ngày càng tăng từ các nhà đầu tư mới để duy trì mô hình này.

Ý tưởng này xuất hiện trong các tiểu thuyết Martin Chuzzlewit năm 1844 và Little Dorrit năm 1857 của Charles Dickens, nhưng Ponzi thực hiện nó trong đời thực và lấy được nhiều tiền đến nỗi mô hình này trở nên nổi tiếng toàn nước Mỹ.

II. Vụ lừa đảo của Charles Ponzi

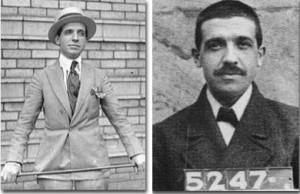

Charles Ponzi không phải là người đầu tiên “thiết kế” ra kiểu lừa đảo Ponzi, nhưng kiểu lừa này được đặt theo tên ông ta vì cú lừa mà ông ta thực hiện đã khiến cả nước Mỹ phải chấn động vào thời đó.

Charles Ponzi sinh năm 1882 tại Ý. Dù được nhận vào học tại Đại học Rome, Ponzi xem đó như là một kỳ nghỉ dài để rồi khi hết tiền, ông buộc phải bỏ học và lên tàu tới kiếm sống ở Boston, Massachusetts (Mỹ). Toàn bộ số tiền mang theo cũng bị ông nướng sạch vào các cuộc đỏ đen và chỉ còn vỏn vẹn $2.50 khi tàu cập bến.

Nguồn elistmania.com

.

Tại xứ sở mới, Ponzi dành ra vài năm làm nhiều việc để kiếm sống. Thậm chí, có lúc ông rửa bát cho một nhà hàng và ngủ ngay trên sàn nhà. Nhưng nhờ làm việc chăm chỉ, Ponzi được thăng cấp lên vị trí bồi bàn để rồi bị sa thải vì tội lừa gạt khách hàng và trộm cắp.

Thất nghiệp, Ponzi tìm tới Montreal, Canada và trở thành người thu ngân trong chi nhánh mới mở của ngân hàng Banco Zarossi. Để thu hút khách, ông chủ Zarossi trả khoản lợi tức gấp đôi các đối thủ cạnh tranh cho bất cứ ai chịu gửi tiền vào ngân hàng của ông ta. Dù ăn nên làm ra, kì thực ngân hàng đang gặp rắc rối vì các khoản nợ xấu và hoàn toàn không có bất kì một khoản đầu tư nào. Để duy trì hoạt động, Zarossi thường lấy tiền của người sau trả cho người trước. Zarossi trốn sang Mexico trước khi ngân hàng sụp đổ.

Khi thành công đến

Sau một thời gian lang bạt và nhiều lần bị bắt vào tụ vì tội lừa đảo, Ponzi trở về Boston, yêu và cưới một cô gái trẻ có tên Rose Gnecco. Muốn cho vợ mình sớm được hưởng đời nhung lụa, Ponzi lao vào kiếm tiền. Ông từng đưa ra ý tưởng mà sau này người ta hình thành cuốn niên giám Yellow Pages để bán quảng cáo cho khách hàng, nhưng thất bại.

Nguồn: ponzisscheme.com

Một hôm Ponzi nhận được lá thư từ một công ty ở Tây Ban Nha đề nghị trao đổi về ý tưởng kinh doanh của anh. Trong thư có một tấm phiếu IRC. IRC có thể sử dụng như một con tem và đã được nhiều nước chấp nhận. Vì giá tem mỗi nơi một khác, Ponzi phát hiện ra cơ hội làm giàu béo bở: Mua IRC tại Ý và các nước ngoài Mỹ, nơi giá rất rẻ và bán nó với giá cao tại Mỹ. Ponzi nhẩm tính khoản lợi nhuận thu được, sau khi trừ chi phí, có thể vượt quá 400% và việc này hoàn toàn hợp pháp.

Có kế hoạch, Ponzi bắt đầu mở công ty mang tên “Securities Exchange Company” ở Boston và tìm sự giúp đỡ tài chính. Ông kêu gọi bạn bè cho mượn tiền và hứa trả họ lãi suất lên tới 50% trong vòng 45 ngày. Một vài người mạnh dạn bỏ tiền đầu tư và được trả lãi như đã cam kết. Tiếng lành đồn xa, các khoản đầu tư thi nhau chảy về. Ponzi thuê mướn hàng loạt nhân viên và hứa sẽ trả khoản lợi tức khổng lồ cho các nhà đầu tư. Tới tháng 2/1920, Ponzi đã có trong tay 5.000 USD, một khoản tiền khổng lồ khi đó. Đến tháng 3, ông đã có 30.000 USD. Tiền làm Ponzi lóa mắt. Ông thuê mướn hàng loạt nhân công và gom tiền tại toàn bộ các khu vực New England và New Jersey. Nhà đầu tư được trả lãi lớn đã mạnh dạn động viên bạn bè, người thân tham gia.

Nguồn: fritzbreland.wordpress.com

.

Tới tháng 5, Ponzi đã có 420.000 USD. Người người bán nhà, đập lợn tiết kiệm, mang tới cho Ponzi. Phần lớn khi nhận được tiền lãi lại tái đầu tư cho Ponzi với hy vọng sẽ được hưởng lợi tức lên tới 100%. Vào tháng 7, Ponzi đã có gần 8 triệu USD.

Xuống dốc không phanh

Thành công trong việc huy động vốn nhưng Ponzi lại chẳng thể nào kiếm đủ IRC để đầu tư và sinh lãi. Dù vậy, ông sống rất xa hoa, mua cả lâu đài, xe hạng sang, đầu tư vào các ngân hàng, doanh nghiệp… Tới tháng 8 cùng năm, người ta phát hiện Ponzi đang trả lãi cho nhà đầu tư cũ bằng tiền của nhà đầu tư mới. Hành động này vốn được gọi là “cướp người này trả cho người kia”, giờ đã có cái tên chính thức là “kiểu lừa Ponzi”. Cho tới khi đổ bể, bằng cách lừa đảo này Ponzi đã khiến các nhà đầu tư mất trắng 20 triệu USD, đồng thời khiến 6 ngân hàng phá sản.

Năm 1920, Ponzi bị truy tố vì tội lừa đảo và phải thụ án một thời gian trong các nhà tù liên bang trước khi bị trục xuất về Italy vào năm 1934. Ông ta chết trong cảnh trắng tay tại Rio de Janeiro (Brazil) vào năm 1949 và được chôn trong một nghĩa trang của người nghèo.

.

III. Các vụ đổ bể đình đám khác

1. Allen Stanford (Mỹ)

Stanford từng là một trong những tỷ phú tài chính nổi tiếng của Mỹ, có lối sống xa hoa, sở hữu nhiều biệt thự, du thuyền, và thậm chí cả một sân bóng cricket ở quần đảo Antigua. Ở thời kỳ đỉnh cao cuối những năm 80, giá trị tài sản của Stanford lên tới 2,2 tỷ USD. Năm 2009, ông từng được Tạp chí Ford xếp hạng giàu thứ 605 thế giới. Làm từ thiện hào phóng, Stanford thậm chí còn được phong tước hiệp sỹ tại Antigua.

Siêu lừa này tuyên bố ông ta có một bí quyết để nắm bắt cách kinh doanh của các công ty ăn nên làm ra. Tuy nhiên, vụ việc rồi cũng đến lúc vỡ lở. Miller lừa của các nhà đầu tư 1 triệu USD, tương đương với 25 triệu USD ngày nay. Ông ta bị kết án 10 năm, nhưng chỉ phải ngồi 5 năm trong nhà đá. Sau khi được thả tự do, Miller đến Long Island kiếm sống bằng cách mở một cửa hiệu tạp hóa.

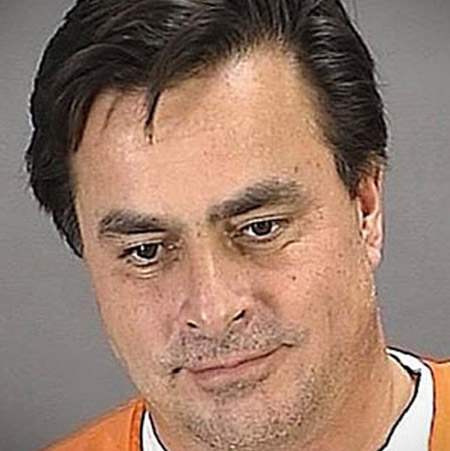

3. Tom Petters (Mỹ)

Vào năm 2010, một doanh nhân ở bang Minnesota, Mỹ, có tên Tom Petters bị kết án 50 năm tù giam sau khi vụ lừa đảo Ponzi 3,65 tỷ USD do ông ta “đạo diễn” bị lôi ra ánh sáng. Đây được xem là vụ Ponzi lớn thứ ba trong lịch sử sau vụ Bernie Madoff và vụ Alan Stanford.

Với tư cách là CEO kiêm Chủ tịch của công ty Petters Group Worldwide, Petters thuyết phục các nhà đầu tư góp tiến để mua hàng điện tử để bán lại cho các hãng bán lẻ lớn Costco và Sam’s Club. Nhưng trên thực tế, Petters dùng tiền này cho các hoạt động kinh doanh khác của ông ta và trả lãi cho các nhà đầu tư khác. Lĩnh án khi đã 52 tuổi, có lẽ Petters đến chết vẫn chưa ra khỏi nhà đá.

.

4. Norman Hsu (Mỹ)

.

Nguyên là một nhà huy động tài chính cho đảng Dân chủ của Mỹ, Norman Hsu bị cáo buộc vận hành một chương trình lừa đảo kiểu Ponzi với quy mô 60 triệu USD vào năm 2009. Với phương thức không mới, Hsu “thịt” các nhà đầu tư bằng cách mời chào họ góp vốn, hứa trả lãi cao, dùng tiền của nhà đầu tư trả cho người góp vốn trước.

Sau khi Hsu bị tố giác, tất cả những chính trị gia từng được ông ta huy động tài chính như Hillary Clinton, Eliot Spitzer, Andrew Cuomo, Barack Obama và Al Franken để chuyển số tiền đã nhận từ nhân vật này vào quỹ từ thiện. Mức án mà tòa dành cho Hsu là 24 năm “bóc lịch”.

5. Lou Pearlman (Mỹ)

Sau thất bại nghề nghiệp trong ngành hàng không, Lou Pearlman chuyển sang lĩnh vực giải trí và trở thành một ông trùm âm nhạc sừng sỏ, có công thành lập những ban nhạc nam lớn của thập niên 1990 như Backstreet Boys, NSYNC, O-Town… Tuy nhiên, Pearlman chỉ trở nên nổi tiếng như cồn sau khi chương trình lừa đảo Ponzi quy mô 300 triệu USD của ông ta bị phát giác vào năm 2006.

Để lừa các nhà đầu tư, Pearlman đã lập ra một công ty hàng không “ma”. Pearlman đã tìm cách bỏ trốn, nhưng bị bắt khi đang trên đường tẩu thoát sang Indonesia. Năm 2008, ông ta bị đem ra xét xử và kết án 25 năm tù giam.

6. Những vụ lừa đảo Ponzi ở Albania

Vào năm 1997, một vụ Ponzi khổng lồ ở Albiania đổ bể, đẩy nước này rơi vào cảnh hỗn loạn tài chính, đồng thời châm ngòi cho một cuộc nổi dậy lớn, lật đổ chính phủ và khiến hơn 2.000 người dân thiệt mạng. Mấy năm trước đó, Albania bước vào thời kỳ quá độ sang cơ chế thị trường tự do sau nhiều năm nằm dưới sự thống trị của chế độ độc tài Enver Hoxha. Hệ thống tài chính còn sơ khai ở thời điểm quá độ của Albania nằm dưới sự thống trị của một loạt những kế hoạch Ponzi hứa trả nhà đầu tư mức lãi lớn.

Hơn 2/3 người dân Albania đã sập bẫy chiêu lừa này vì lóa mắt trước cơ hội giàu lên nhanh chóng. Thậm chí, Chính phủ Albania còn công khai phê chuẩn hoạt động của một số công ty lừa đảo này. Đến đầu năm 1997, người dân Albania bị mất tổng cộng hơn 1,2 tỷ USD. Mất tiền, người dân đổ ra đường để phản đối Chính phủ, cho rằng nhà chức trách hưởng lợi từ những kẻ lừa đảo. Về sau, Liên hiệp quốc phải can thiệp để lập lại trật tự ở nước này.

7. Gerald Payne (Mỹ)

Vụ lừa đảo Ponzi của Gerald Payne lấy mất của các nhà đầu tư gần 500 triệu USD, nhưng gây ấn tượng hơn cả là cách rút tiền của siêu lừa này. Vào giữa thập niên 1990, Payne dùng nhân danh nhà thờ để thuyết phục gần 18.000 người góp vốn cho ông ta, hứa sẽ trả lãi lớn thông qua việc đầu tư vào vàng, bạc và trái phiếu nước ngoài.

Trên thực tế, Payne đã dùng séc để rút tiền dưới mức giới hạn thông báo 10.000 USD nhằm không bị phát hiện. Tuy nhiên, do Payne rút tiền bằng séc rất nhiều lần nên đã bị Thuế vụ Mỹ chú ý. Khi ra tòa, Payne cho biết, số tiền đã bị dùng làm quà biếu chứ không phải được đầu tư. Payne lĩnh án 27 năm, còn vợ ông ta là Betty ngồi tù 12 năm rưỡi.

8. David Dominelli (Mỹ)

Năm 1979, Domilelli mở một công ty ở California, Mỹ và hứa trả cho những nhà đầu tư góp vốn sớm mức lãi 40-50%. Đây là một vụ lừa đảo Ponzi kinh điển, trong đó Dominellini dùng tiền của nhà đầu tư đến sau trả cho nhà đầu tư đến trước, huy động được tới 80 triệu USD. Đến năm 1983, gần 1.500 nhà đầu tư đã mắc bẫy của siêu lừa này, khiến ông ta dần dần không thể đáp ứng được khả năng rút vốn nữa. Vào năm 1985, Dominelli bị kết án 20 năm tù giam và được tha bổng sau khi thụ án 10 năm. Ông ta qua đời vào năm 2009 tạiChicago.

9. Bernie Madoff (Mỹ)

Bernard Lawrence Madoff (sinh ngày 29 tháng 4 năm 1938) là một doanh nhân người Mỹ. Madoff bắt đầu sự nghiệp tài chính ở tuổi 22 với 5.000 USD trong tay, khoản tiền ông tự kiếm được nhờ làm các công việc trong kỳ nghỉ hè, chẳng hạn như lắp đặt hệ thống tưới vườn ở New York. Đến năm 1960, Ông sáng lập hãng Bernard L. Madoff Investment Securities LLC ở phố Wall và là chủ tịch hãng này đến ngày 11 tháng 12 năm 2008. Ông nguyên là chủ tịch của sàn giao dịch chứng khoán NASDAQ. Bernie Madoff được xem là biểu tượng của tội phạm tài chính hiện đại. Năm 2008, ông bị cáo buộc vận hành một vụ lừa đảo Ponzi trị giá 50 tỷ USD, lớn nhất trong lịch sử. Với uy tín ở Phố Wall, các quỹ đầu tư của công ty Madoff hấp dẫn các nhà đầu tư bởi lời hứa lợi nhuận cao và chi phí thấp. Vì thế hàng chục ngàn nhà đầu tư (cá nhân và doanh nghiệp) đã đầu tư vào quỹ của Madoff thông qua các đối tác của công ty này và ký gửi cho ông ta hàng chục tỷ USD. Đồng thời các nhà đầu tư đó đã được Madoff trả lãi suất rất cao, luôn ở mức 2 con số (10,5% lãi mỗi năm) mà không hề biết rằng số tiền lãi đó chỉ đơn giản là lấy tiền của nhà đầu tư sau trả cho nhà đầu trướctheo như mô hình lừa đảo kiểu Ponzi.

Hàng loạt ngân hàng, tổ chức tài chính trên thế giới sau đó đã phải thừa nhận họ đã sập bẫy của Madoff. Danh sách những nạn nhân của Madoff ngày một dài hơn và trong đó có rất nhiều tên tuổi các ngân hàng hàng đầu trên thế giới như Santander của Tây Ban Nha, ngân hàng Anh HSBC, ngân hàng Hoàng gia Scotland, ngân hàng BNP của Pháp, ngân hàng Nomura (Nhật Bản)… Không chỉ có các thể chế tài chính mà những tổ chức nhân đạo cũng bị ảnh hưởng. Nhiều tổ chức nhân đạo đã phải đóng cửa và sa thải nhân viên sau khi bị mất toàn bộ tiền vào quỹ của Madoff.

“Nạn nhân” của Madoff bao gồm từ những nhân vật nổi tiếng như Elie Wiesel, người đoạt giải Nobel Hòa Bình năm 1986, đạo diễn Steven Spielberg (Mỹ) đến các triệu phú, các công ty tư vấn đầu tư và quỹ phòng hộ (hedge)… Thậm chí siêu lừa Allen Stanford cũng trở thành 1 nạn nhân của Madoff với số tiền đầu tư lên đến 400.000 USD. Có thể nói cú lừa thế kỷ này của Madoff chẳng khác nào thảm hoạ sóng thần quét sạch các tổ chức tài chính trên thế giới và đây được coi là vụ “vỡ hụi” khủng khiếp nhất trong lịch sử thế giới với tổng thiệt hại lên đến 64.8 tỷ USD.

Kết thúc vụ án, Madoff phải ra vành móng ngựa vào tháng 12 năm 2008 chịu mức án phạt 150 năm tù. Tuy nhiên, mức phạt này chưa phải là kết cục làm hài lòng những “nạn nhân” của siêu lừa Bernard Madoff. Bởi với họ, những người đã mất toàn bộ tài sản, gia đình tan nát, thậm chí có người đã tự tử vì tay trắng thì quãng đời còn lại trong lao tù của Madoff vẫn là sự trừng phạt “nhẹ nhàng”.

10. Scott Rothstein và đường dây bán hàng đa cấp

Scott Rothstein, sinh ngày 10 tháng 6 năm 1962 là một luật sư người Mỹ, đồng thời là chủ tịch hội đồng quản trị kiêm giám đốc điều hành công ty luật Rothstein Rosenfeldt Adler. Năm 2005, Rothstein bỗng phất lên “như diều gặp gió” nhờ kinh doanh đa cấp và trở thành cái tên nổi tiếng không chỉ trong giới luật sư, mà còn trong giới tài chính Mỹ.

Ở 47 tuổi, Scott Rothstein đã trở thành triệu phú Mỹ và nắm trong tay khối tay sản lên đến hàng tỷ USD. Không những thế, Scott Rothstein còn có một cuộc sống vô cùng xa hoa với hàng hiệu, xe xịn và gái đẹp.

Cũng theo mô hình Ponzi, bắt đầu từ năm 2005, lợi dụng uy tín và sự thành công của công ty luật, Rothstein đã mời chào để bán cổ phần các khu đất giả mạo cho nhiều nhà đầu tư với lí lẽ rằng khách hàng sẽ được giảm giá lớn nếu tiền tới sớm và chồng cả cục.

Theo John Gillies, trợ lý đặc biệt phụ trách văn phòng Miami của FBI, Scott Rothstein dường như có một sức hút kỳ lạ từ một luật sư uy tín để tất cả các nhà đầu tư có thể tin rằng số tiền đầu tư của họ sẽ tạo ra được khoản lợi nhuận khổng lồ. Số lợi nhuận Rothstein thu về từ việc làm ăn phi pháp này lên tới 1,2 tỉ USD.

Cũng kể từ khi bắt đầu sự nghiệp bán hàng đa cấp, Rothstein cũng bắt đầu hình thành thói quen sưu tập xế khủng, đồng hồ hàng hiệu và mải mê lao vào những cuộc tình ngắn ngủi, bỏ bê vợ con, gia đình.

Sự việc được phanh phui vào đầu tháng 11 năm 2009, Scott Rothstein bị kêt tội lừa đảo và chiếm đoạt tài sản lên tớ 1,2 tỷ USD. Tất cả những tài sản giá trị của Rothstein được đem ra bán đấu giá để đền bù một phần cho người bị hại.

Với hành vi lừa đảo của mình, ngày 9 tháng 6 năm 2010, Scott Rothstein đã phải lãnh mức án 50 năm tù.

.

11. Ding Ning (Trung Quốc)

21 người tham gia vào hoạt động gây quỹ lừa đảo trực tuyến để trục lợi 50 tỉ nhân dân tệ (gần 7,6 tỉ USD) từ hơn 900.000 nhà đầu tư.

Từ trái qua: Ding Ning, Zhang Min và Yong Lei. Ảnh: SCMP

.Đây được xem là vụ lừa đảo qua mạng lớn nhất từ trước đến giờ ở Trung Quốc tính về số tiền thiệt chiếm đoạt và số lượngnhà đầu tưtham gia.

Các nghi phạm làm việc cho Công ty Ezubao – hoạt động bằng phương pháp chia sẻ mạng ngang hàng (P2P). Thực chất đây là cách thức lừa đảo kiểu Ponzi(lừa đảo tín dụng đa cấp) vì 95% dự án tài chính mà họ đưa lên mạng internet để thu hút nguồn vốn đều không tồn tại.

Tổng cộng hơn 900.000 nhà đầu tư Trung Quốc đã sập bẫy và số tiền những kẻ lừa đảo bỏ túi tròm trèm 7,6 tỉ USD.

Một trong số các nghi phạm bị bắt là Ding Ning (34 tuổi). Tên này khởi xướng Ezubao – được xem là dự án kinh doanh tài chính trực tuyến lớn nhất Trung Quốc – từ tháng 7-2014 tại tỉnh An Huy và cũng là Chủ tịch điều hành Công ty Yucheng. Họ Ding cùng đồng bọn đưa ra lợi nhuận hàng năm ở mức dao động từ 9-14,6% để làm mờ mắt các nhà đầu tư.

Nhưng trên thực tế, hầu hết dự án liệt kê trên trang web của bọn chúng đều là dự án “ma” và những kẻ lừa đảo sử dụng nguồn vốn từ các nhà đầu tư mới để trả nợ cũ. Tờ Bưu điện Hoa Nam Buổi sáng (Hồng Kông) cho biết Ding dùng tiền lừa đảo để phục vụ cuộc sống ăn chơi xa hoa của bản thân.

Vụ lừa đảo quy mô lớn nói trên đặt ra nguy cơ đối với ngành công nghiệp quản lý tài sản tăng trưởng nhanh của Trung Quốc. Nhiều sản phẩm được bán thông qua các kênh với quy định lỏng lẻo, như nền tảng đầu tư tài chính trực tuyến và sàn giao dịch được tư nhân điều hành.

Tầng lớp trung lưu ngày càng tăng ở Trung Quốc ngày càng bị thu hút vào các dự án đầu tư trực tuyến để nhanh chóng trở nên giàu có. Ngành công nghiệp quản lý tài sản ở nước này trị giá ước tính 2,6 ngàn tỉ USD.

12. Mạng ảo bán hàng MB24 (Việt Nam)

Ba sếp tại Công ty MB24 bị cáo buộc đã chiếm đoạt tiền

Cơ quan công tố cáo buộc, với chiêu khi hội viên giới thiệu nhiều người tham gia sẽ được tích điểm, nâng lên cấp độ VIP, được làm phó giám đốc, MB24 khiến hàng trăm nghìn người tưởng các gian hàng ảo là thật nên đã nộp tiền và rủ bạn bè, người thân tham gia để kiếm hoa hồng và chia nhau lợi nhuận. Từ tháng 5/2011 đến tháng 7/2012, MB24 đã bán hơn 120.000 gian hàng ảo thu hơn 630 tỷ đồng.

Giám đốc MB24 Ngô Văn Văn Huy lĩnh án 16 năm tù.

Nội dung khác

Bộ 2 cuốn sách "Đạo sư uống rượu" và "Không mưu cầu hạnh phúc"

10/11/2025TrầnThị HàNghèo khó nghĩa là muốn làm gì thì làm?

08/11/2025Vương Trí NhànQuốc gia lười đọc sách

08/11/2025Di LiTommy Tricker - Bộ phim dành riêng cho những người mê tem

08/11/2025Duy WuKinh người biết sống một mình

08/11/2025Làng MaiBệnh theo lý thuyết

08/11/2025Nguyễn Thị Ngọc HảiTìm kiếm danh phận

22/07/2011Nguyễn Văn TrọngĐừng sống chỉ vì hạnh phúc: Đi tìm lẽ sống của đời mình

13/07/2019Lê Hà dịchTôi sợ nhất là cái "văn hoá" phi văn hoá, phản văn hoá

29/04/2018Phan Thắng (thực hiện)Có khi bi quan khi nhìn vào thực trạng văn hóa

12/04/2016Hồng Thanh Quang (thực hiện)7 nguyên tắc sống bất di bất dịch của Đại bàng

24/12/2015Bài học cuộc sống từ "Vua hề Sác-lô"

07/12/2015